Durchwachsenes Quartal bei Endeavour Silver

Nicht zuletzt auch aufgrund der gefallenen Edelmetallpreise musste Endeavour Silver bei einem Umsatz von 37,6 Mio. USD einen sechsprozentigen Rückgang verkraften.

Der kanadische Edelmetallproduzent Endeavour Silver Corp. (ISIN: CA29258Y1034 / TSX: EDR), der in Mexiko drei Silber-Gold-Minen betreibt und die vierte Mine zur Produktion vorbereitet, legte für das dritte Quartal ein gemischtes Zahlenwerk vor.

Der kanadische Edelmetallproduzent Endeavour Silver Corp. (ISIN: CA29258Y1034 / TSX: EDR), der in Mexiko drei Silber-Gold-Minen betreibt und die vierte Mine zur Produktion vorbereitet, legte für das dritte Quartal ein gemischtes Zahlenwerk vor.

Höhere Abschreibungen und sinkende Umsätze hinterließen ihre Spuren im aktuellen Quartalsergebnis. Konnte das Unternehmen noch im dritten Quartal 2017 einen Gewinn in Höhe von rund 1 Mio. USD melden, steht im gleichen Abrechnungszeitraum für dieses Jahr ein Nettoverlust in Höhe von 5,5 Mio. USD oder 0,04 USD pro Aktie zu Buche. Hauptverantwortlich für den Verlust seien laut Management die höheren Abschreibungen und Wertminderungen.

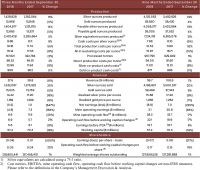

Nicht zuletzt auch aufgrund der gefallenen Edelmetallpreise musste Endeavour Silver bei einem Umsatz von 37,6 Mio. USD einen sechsprozentigen Rückgang verkraften. Da half die um 20 % höhere Silberproduktion nur bedingt, welche allerdings zu einem 9,6 Mio. USD höheren Umsatz beitrug. Auf der anderen Seite war die Goldproduktion mit 12.968 Unzen um 5 % rückläufig. Auf Basis der Silberäquivalentproduktion bei einem Gold-Silber-Verhältnis von 75:1 wurden schlussendlich in den Minen ,Guanaceví‘ im Bundesstaat Durango und ,Bolañitos‘ und ,El Cubo‘ in Guanajuato 2,4 Mio. Unzen hergestellt.

Die Produktion stieß, wie bereits erwähnt, auf deutlich niedrigere Verkaufspreise. Beim Silberpreis musste ein Rückgang von 16 % auf 14,42 USD pro Unze verkraftet werden, während die Einbußen beim Goldverkauf zu 1.189,- USD rund 8 % betrugen.

Der Cashflow aus Betriebstätigkeit vor Änderungen des Betriebskapitals stieg verglichen mit dem selben Zeitraum des Vorjahres jedoch um 21 % auf 6,9 Mio. USD, während das EBITDA um 8 % auf 5,6 Mio. USD zurückging. Im Vergleich zum dritten Quartal 2017 stiegen die Cash-Kosten um 9 % auf 8,86 USD pro zahlbare Unze Silber, allerdings ohne Gold als Beiprodukt, während die nachhaltigen Unterhaltskosten um 8 % auf 16,14 USD pro zahlbare Unze Silber, ebenfalls ohne die Anrechnung von Gold als Beiprodukt, zurückgingen. Im Neunmonatszeitraum per 30. September 2018 sanken die Cash-Kosten und die nachhaltigen Unterhaltskosten um 5 % bzw. 15 % auf 7,68 Dollar bzw. 15,87 Dollar pro zahlbare Unze Silber (ohne Gold als Beiprodukt) gegenüber dem Vorjahresabrechnungszeitraum.

Die leicht hinter den eigenen Erwartungen liegenden Produktionszahlen in Kombination mit schwächeren Rohstoffpreisen hinterlassen auch Bremsspuren in den Finanzergebnissen. So konnten aus dem Verkauf von 1.532.097 Unzen Silber und 13.025 Unzen Gold im Berichtszeitraum 37,6 Mio. USD erlöst werden, und damit rund 2,2 Mio. USD weniger als im Vorjahresabrechnungszeitraum, als 1.275.922 Unzen Silber und 13.759 Unzen Gold zum Preis von 17,20 USD bzw. 1.299,- USD je Unze verkauft wurden.

In Summe erwirtschafteten die mexikanischen Minenbetriebe einen Verlust von 4,8 Mio. USD. Die um 30 % höheren Selbstkosten sind im Wesentlichen auf gestiegene Abschreibungen und Wertminderungen zurückzuführen. Abgesehen von den Abschreibungen und Wertminderungen in Höhe von 13,1 Mio. USD und den Abschreibungen auf Inventar von 1,3 Mio. USD belief sich der operative Cashflow bei den Minen vor Steuern im dritten Quartal 2018 auf 9,6 Mio. USD gegenüber 11,9 Mio. USD im Jahr 2017.

Während im Q3-2017 noch ein Nettogewinn von rund 1 Mio. USD in den Büchern stand, beendete Endeavour Silver – http://www.commodity-tv.net/c/search_adv/?v=298293 – das diesjährige Q3 mit einem Nettoverlust von 5,5 Mio. USD.

Im dritten Quartal stiegen die Produktionskosten um rund 2 %, gegenüber dem Vorjahr. Die höheren Produktionskosten pro Tonne sind in erster Linie der geringen Förderleistung der ,Guanaceví‘-Mine zuzuschreiben, die hinter der planmäßigen Leistung zurückblieb. Die höheren direkten Kosten bei ,Guanaceví‘ und die geringeren Goldgehalte im Erz von ,Bolañitos‘ führten zu höheren konsolidierten Kosten von 8,86 USD pro Unze. Da reichte dann auch nicht die bessere Performance der ,El Cubo‘-Mine, die aufgrund höherer Gehalte kostengünstiger produzierte, um die anderen beiden Minen zu kompensieren.

Aufgrund der aktuellen Gemengelage sieht das Management sich veranlasst, aufgrund der bisherigen Performance von ,El Compas‘ und der geringeren Goldgehalte bei ,Bolañitos‘ sowie aufgrund des geringeren Minenertrags bei ,Guanaceví‘ einen Produktionsrückgang von fünf Prozent im Vergleich zur konsolidierten Produktionsprognose für 2018 auszurufen. Der erwartete Produktionsrückgang werde sich auch auf die Kostenprognose für das Gesamtjahr 2018 auswirken, meldete der Unternehmenschef schon einmal an.

Viele Grüße

Ihr

Jörg Schulte

Gemäß §34 WpHG weise ich darauf hin, dass JS Research oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann besonders Aktien mit geringer Marktkapitalisierung (sogenannte „Small Caps“) und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien, noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung.

Verantwortlicher für diese Pressemitteilung:

JS Research

Herr Jörg Schulte

Bergmannsweg 7a

59939 Olsberg

Deutschland

fon ..: 015155515639

web ..: http://www.js-research.de

email : info@js-research.de

Pressekontakt:

JS Research

Herr Jörg Schulte

Bergmannsweg 7a

59939 Olsberg

fon ..: 015155515639

web ..: http://www.js-research.de

email : info@js-research.de

Ähnliche Beiträge

Haywood Securities nimmt Oroco Resource auf die Watchlist

Haywood Securities hat den Kupferexplorer Oroco Resource auf der Watchlist – nicht ohne Grund.

Gold weiterhin attraktiv

Gold ist aus einer sechsjährigen Konsolidierungsphase ausgebrochen und hat zahlreiche Widerstände erklommen. Die langfristigen Aussichten für den Goldpreis sind immer noch gut.

Spannender Goldexplorer auf den Spuren von Atlantic Gold

Dieser aussichtsreiche Goldexplorer operiert in unmittelbarer Nähe der Liegenschaften von Atlantic Gold – und die wurde erst vor Kurzem für mehr als 800 Mio. Dollar übernommen!